Die Wirtschaft in Österreich scheint zu boomen, die Einkaufspassagen sind voll und die Kaufbereitschaft wächst. Kaum zu glauben, dass trotzdem viele Österreicher tief in den Miesen stecken. Schon 2016 hatte jeder zweite hierzulande Schulden – und zwar in zunehmender Höhe.

Schockierende Zahlen: Trotz guter Wirtschaftslage betrug die Zahl der gemeldeten Privatkonkurse in Österreich 2017 fast 7.000 Fälle – mit Gesamtverbindlichkeiten in Höhe von insgesamt 980 Millionen Euro. Die genaue Zahl der Menschen, die zahlungsunfähig sind, ist aber vermutlich noch größer. Schätzungen gehen von bis zu 700.000 Personen aus, die als überschuldet gelten. Das heißt: Ihr Gesamtvermögen reicht nicht aus, um ihre Schulden zu decken.

Hohe Summen: Österreicher über dem internationalen Durchschnitt

Was die Höhe der individuellen Schulden anbelangt, liegen die Österreicher in einem internationalen Vergleich teilweise deutlich über dem Durchschnitt. Laut einer Studie der ING-DiBa ist in kaum einem anderen untersuchten Land der Anteil der Privatschuldner mit Schulden über 20.000 Euro so hoch wie hier. Ganze 12% gaben an, Privatschulden zwischen 20.000 und 50.000 Euro gemacht zu haben – im EU-Durchschnitt sind es gerade mal halb so viele.

Arbeitslosigkeit und gescheiterte Selbstständigkeit sind die häufigsten Gründe

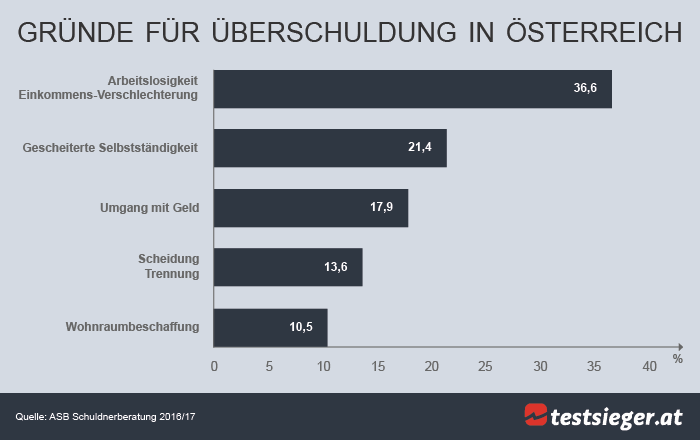

Eine Schuldenlast, die für viele Betroffene nicht mehr aus eigenen finanziellen Reserven zu stemmen ist und somit in der Überschuldung endet. Die Gründe dafür sind oft ähnlich. Eine Befragung der österreichischen Schuldnerberatung zeigt: Arbeitslosigkeit oder eine Verschlechterung des Einkommens sind in den meisten Fällen der Hauptgrund für eine Überschuldung. Auch eine gescheiterte Selbstständigkeit wird oft zum Auslöser für Schuldenprobleme. Scheidungen und Trennungen werden ebenfalls für viele neben einem persönlichen auch zu einem finanziellen Problem.

Was die Zahlen der Schuldnerberatung ebenfalls zeigen: Die steigenden Mieten und der immer knapper werdende bezahlbare Wohnraum tragen ebenfalls zur Schuldenlast bei. Für jeden Zehnten ist die Wohnraumbeschaffung der Hauptauslöser für die Überschuldung.

Immer mehr suchen die Hilfe der Schuldenberatung

Die Klienten, die bei der Schuldnerberatung Österreich Hilfe suchen, werden seit Jahren immer mehr. Alleine die Wiener Schuldenberatung verzeichnete im vergangenen November 40 Prozent mehr Erstklienten als im Jahr zuvor. Die anerkannten Schuldenberatungsstellen in Österreich bieten Betroffenen Hilfe zur Selbsthilfe, um einen Ausweg aus der Überschuldung zu finden.

Fast jeder zweite hat Konsumschulden

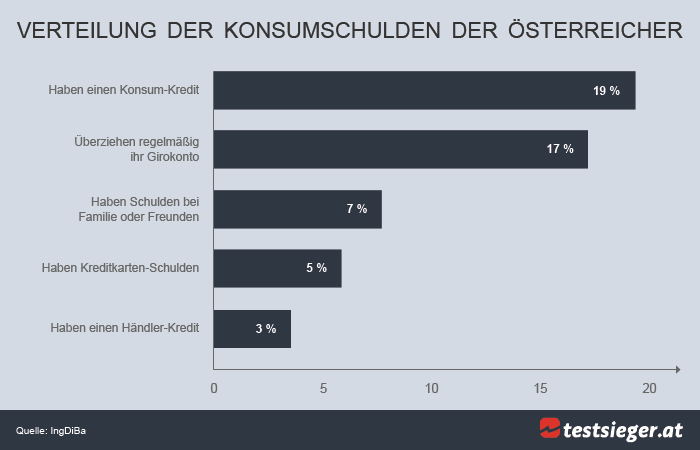

Doch nicht nur Überschuldung und Privatinsolvenzen sind ein Problem. Weitaus mehr Österreicher haben nämlich Konsumschulden. Konsumschulden sind all jene Schulden, die nicht aus geschäftlichen Gründen, sondern rein zum privaten Konsum aufgenommen werden. Private Schulden dieser Art ziehen sich durch die gesamte österreichische Bevölkerung. Tatsächlich sind fast 47 Prozent der österreichischen Bevölkerung davon betroffen.

Schulden bei Freunden oder Familie, ein überzogenes Girokonto, die überfällige Kreditkartenabrechnung oder die noch laufende Finanzierung des neuen Fernsehers – auf den ersten Blick erscheinen die offenen Beträge relativ harmlos. Immer öfter jedoch werden auch diese kleinen Darlehen zum Problem. Nicht selten stauen sie sich zu einem Schuldenberg an, der letztlich größer ausfällt, als erwartet.

Hohe Finanzierungskosten – Kreditnehmer sind schlecht informiert

Die meisten Betroffenen unterschätzen dabei die zusätzlichen Gebühren, die bei der Finanzierung auch von vergleichsweise geringen Krediten fällig werden. Gerade unkomplizierte und spontane Lösungen bei akuter Geldknappheit – wie der Kontokorrentkredit oder die Aufnahme eines Sofortkredits – sind dabei oft mit hohen Zinsen verbunden.

Wie hoch diese genau sind, das verdrängen viele Kreditnehmer. Tatsächlich wusste nur gut ein Drittel der Befragten einer österreichweiten Studie, wie viel Zinsen auf die geliehene Summe bei ihrer Bank fällig werden. Der Rest der Befragten konnte die Kosten, die zusätzlich zur geliehenen Summe anfallen, nicht benennen.

Genau hier verbirgt sich jedoch in vielen Fällen eine wahre Kostenfalle. Gerade kurzfristig aufgenommene Kredite sind oft mit hohen Zinsen verbunden. Wer diese bei der Planung der Rückzahlung unter den Tisch fallen lässt, verliert leicht den Überblick. Die Folge: Die zurückzuzahlenden Raten fallen viel höher aus, als gedacht.

Zinssatz und Tilgungskonditionen vergleichen

Interessenten sollten sich vor der Entscheidung für einen Kredit daher umfassend informieren. Der Vergleich verschiedener Angebote lohnt sich nicht nur bei größeren Summen. Auch wer über einen vergleichsweise geringen Ratenkredit oder Sofortkredit nachdenkt, sollte im Vorhinein einige Überlegungen anstellen. Die fälligen Zinsen sind dabei ein ausschlaggebender Faktor, aber auch die Tilgungskonditionen sollten mit in die Entscheidung für einen Kreditgeber einfließen. Ob ein Kredit in gleichbleibenden oder variablen Raten abbezahlt wird oder ob beispielsweise kostenlose Sondertilgungen möglich sind, kann bei der Abbezahlung durchaus einen Unterschied machen.

Bei Kreditaufnahme wird von der Bank ein Tilgungsplan erstellt. Darin sind die Laufzeitdauer und Höhe der einzelnen Raten und die fällige Zinssumme aufgelistet. Die Orientierung an diesem Zahlungsplan erleichtert vielen Kunden die Rückzahlung eines Darlehens und hilft dabei, den Überblick zu bewahren.